2023年10月31日の金融政策決定会合において、日銀は長期金利の上昇を「1%をめど」に変更すると決定しました。これまでの+1%を上限にするという立場から柔軟化し、+1%を超えることを容認する姿勢です。

ここで、以下のような疑問を持つ方もいるでしょう。

「長期金利が上昇すると、どのような影響があるの?」

「日銀はマイナス金利政策をしているのでは?」 本記事では今さら聞けない長期金利の概要と、長期金利が上昇する影響についてわかりやすく解説します。

長期金利とは?

長期金利とは、貸し借りの期間が1年以上の金利のことです。一方、1年未満の貸し借りの金利は短期金利と呼びます。

ただし今回、日銀が発表した長期金利は10年国債利回りを指します。なぜなら、日銀は「イールドカーブ・コントロール(YCC)」を実施しているためです。日銀の長期金利の政策を理解するためには、YCCが重要なキーワードとなります。

イールドカーブ・コントロール(YCC)とは

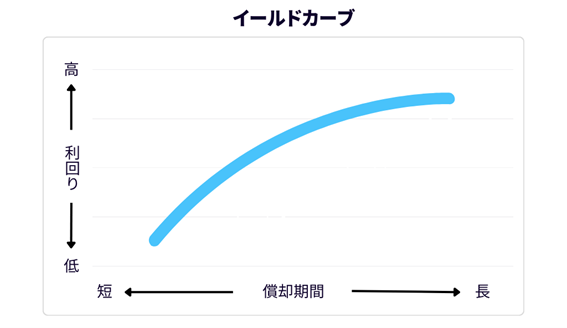

イールドカーブ・コントロール(YCC)とは、イールドカーブ(利回り曲線)を目標の範囲内に収めるために日銀が2016年から実施している政策です。イールドカーブとは、償却期間と利回りを示したグラフで、一般的に償却期間が長いほど利回りも高くなります。

例えば、5年国債よりも10年国債、10年国債よりも30年国債の利回りが高いといった具合です。

YCCの具体的な政策内容は以下の2つです。

・10年国債利回りの長期金利を目標値以内にする

・短期金利をマイナス金利(-0.1%)にする

この2つは「量・質ともに次元の違う金融緩和」として、「異次元緩和」と呼ばれています。また長期金利と短期金利の両面から、イールドカーブを操作することが特徴です。

YCCの目的

そもそも日本銀行が2016年9月に実施した「長短金利操作付き量的・質的金融緩和」は、以下の3つを目的としています。

・2%の物価安定の目標を実現すること

・金融緩和の副作用に配慮しながら金利をコントロールすること

・物価上昇率が目標値を超すまで金融緩和策の継続を公約し、市場の期待形成を強めること

YCCはこれらを実現するための1つの方法です。

YCCの効果・副作用

YCCには、メリットばかりではなくデメリットもあります。ここでは考えられている効果と副作用を紹介します。

| 効果 | 副作用 |

| ・長期金利の押し下げ ・消費者物価の押し上げ | ・イールドカーブを歪める ・大量の国債を買い入れる必要がある |

今回の日銀による長期金利の1%超の容認は、効果よりも副作用が大きくなっているためといえるでしょう。

効果① 長期金利の押し下げ

日銀が2021年3月に発表した「より効果的で持続的な金融緩和を実施していくための点検」では、YCCの効果として-1%程度の長期金利を押し下げる効果があったと分析しています。

調査時点では長期金利が0%程度を推移するなど、安定して低い状態が続いていました。そのためイールドカーブのコントロールに、一定の効果があったといえるでしょう。

効果② 消費者物価の押し上げ

同様に「より効果的で持続的な金融緩和を実施していくための点検」では、YCCが消費者物価を押し上げる効果があったことも示されています。具体的には、2020年の第3四半期までの期間において、実質GDPの水準で平均+0.9~+1.3%、消費者物価の前年比で+0.6%~+0.7%を押し上げたと分析しています。

ただし、目標である+2%の物価安定の目標には達しておらず、今もYCCを継続しているのが現状です。

副作用① イールドカーブを歪める

YCCの副作用は、イールドカーブを歪めることです。日銀は10年国債利回りを抑えるために、一定水準になると国債の買い入れを行い調整してきました。

しかし、10年以外の償却年数の国債を買い入れるわけではないため、金利上昇局面では、10年国債利回りのみがいびつに減少する歪みが発生します。このような歪みは、国債市場の機能低下を招くと指摘されています。

YCCは10年国債利回りが目標の数値を超えないように、日銀が国債を買い入れることで金利上昇を抑える手法です。言い換えると金利上昇を抑えるには、大量の国債を買い入れる必要があります。

また日銀は、YCCを実施する前の2013年から2%のインフレ目標達成のために、大量の国債を買い入れてきました。

そのため、日銀の国債保有比率は2012年12月末時点で11.4%でしたが、2023年3月時点で53.3%に達しています。国債発行残高の半分以上を日銀が保有することで、国債市場の流動性が低下していると指摘されています。

副作用② 大量の国債を買い入れる必要がある

長期金利の操作目標の変遷

日銀は2016年からこれまでに複数回、長期金利の操作目標を変更しています。長期金利の操作目標の変遷は以下のとおりです。

2016年9月:0%程度を目安とする

2021年3月:±0.25%程度を目安とする

2022年12月:±0.5%程度を目安とする

2023年7月:+1%を上限とする

2023年10月:+1%をめどにする

このように、近年では操作目標が次第に高まっており、長期金利の上昇が続いています。

長期金利が上がる影響

長期金利が上がるとどのような影響があるかは、多くの方が気になるところでしょう。とくに住宅ローンは金額が多いため、金利が上昇すると家計への影響も大きくなります。

住宅ローンには、固定金利と変動金利の2種類があります。

・固定金利

固定金利は最長35年金利が一定の「フラット35」に代表されるように、金利が固定されているのが特徴です。金利の上昇局面においても一定の金利で支払えるため、リスクは抑えられていますが、変動金利よりも高く設定されているのがデメリットです。

固定金利は国債の長期金利と連動していることが多いため、長期金利が上昇すると固定金利も上昇する可能性が高くなります。そのため、これから住宅ローンで固定金利を選択する方は、以前よりも金利が高くなる可能性があります。

・変動金利

一方、変動金利はその名のとおり、金利が短期金利と連動して変動する方法です。短期プライムレートと呼ばれる各銀行が優良企業向けに設定している短期金利と連動しているため、長期金利が上昇しても影響があまりありません。

住宅ローン以外の影響としては、定期預金の金利上昇が考えられます。実際に三井住友銀行では、10年物の定期預金の利率を0.002%から0.2%の100倍に上げています。

マイナス金利の解除はいつごろ?

日銀が1%をめどにすると発表したことで、長期金利の目安が曖昧になり、YCCが形骸化されたとする見方もあります。

そこで次に注目されているのはマイナス金利の解除です。日銀はマイナス金利政策を解除する条件として、「賃金の上昇と物価の2%目標を安定的に達成できること」としています。仮に2024年の春に賃上げを実現できれば条件を満たして、マイナス金利政策が解除される可能性もゼロではありません。

ただし、マイナス金利解除は短期金利の上昇を意味するため、住宅ローンの変動金利に大きな影響を及ぼします。住宅ローンを利用している方にとっては、注目すべき日銀の政策といえるでしょう。 このように今後はYCC撤廃やマイナス金利解除など、長らく続いた異次元緩和の出口戦略に注目が集まっています。